Debitor borclarının dövriyyəsi

Debitor borclarının dövriyyəsi (ing. Receivables turnover ratio və ya Average Collection Period) — debitor borclarının yığılması baxımından şirkətin müştərilərlə işləməkdə effektivliyini göstərən, həmçinin kredit satışı ilə bağlı təşkilatın siyasətini əks etdirən maliyyə göstəricisi. Bu, şirkətin öz aktivlərindən nə dərəcədə səmərəli istifadə etdiyini qiymətləndirməyə imkan verən mühüm göstəricilərdən biridir.

Aktivlərin dövriyyəsi əmsalı

Aktivlərin dövriyyəsi əmsalı (ing. assets turnover ratio) — aktivlərdən istifadənin səmərəliliyini əks etdirən maliyyə göstəricisi. Şirkətin öz aktivlərini nə dərəcədə effektiv idarə etdiyini, cari və ya proqnozlaşdırılan satış həcmləri ilə əlaqədar şirkətin balansındakı aktivlərin ümumi sayının kifayət qədər, böyük və ya kiçik olub olmadığını təhlil etmək üçün istifadə olunur. Aktivlərə həddən artıq sərmayə qoyuluşu sərbəst pul axınını və şirkətin səhm qiymətini azaldır. Aktivlərə az investisiya qoyulması adətən satış həcminin azalması ilə nəticələnir ki, bu da sərbəst pul axını və səhm qiymətlərini azaldır.

== Tərifi ==

iqtisadiyyatda iki məna var:

məhsul satışından əldə edilən gəlir aktivlərin orta illik dəyərinə nisbəti. Bu nisbət satış həcmi baxımından aktivlərdən istifadənin səmərəliliyini xarakterizə edir. Təhlil edilən dövr üçün bir rubl aktivlərin dövriyyələrinin sayını göstərir.

Formula: K = Məhsulların satışından əldə edilən gəlir / Aktivlərin orta illik dəyəri

qarşılıqlı investisiya fondu ticarət fəaliyyətinin göstəricisi. Portfelinin tərkibinin nə qədər tez-tez dəyişdiyini nümayiş etdirir.

Sənəd dövriyyəsi

Sənəd dövriyyəsi — hər hansı fakt və hadisənin başlanğıcından onun yekunlaşdığı dövrədək tərtib edilmiş sənədlərə sənəd dövriyyəsi deyilir.

Sənədlərin daxil olduğu və tərtib edildiyi vaxtdan onun icrasının yekunlaşdırılması və göndərilməsi dövründəki hərəkətinə sənəd dövriyyəsi deyilir. Kargüzarlıq xidməti üzrə bütün əməliyyatların dəqiq və təsirliliyi müəssisə və təşkilatlarda sənəd dövriyyəsinin düzgün təşkilindən asılıdır.

Sənəd dövriyyəsinin təşkili sənədlərin tərkibi, müxtəlif sənəd növlərinin nisbəti, onların daxil olma tezliyi kimi kəmiyyət parametrləri ilə xarakterizə olunur.

Müəssisə və təşkilatlarda sənəd dövriyyəsinin təşkili həmçinin sənədlərin hərəkəti, işlənilməsinin ardıcıllığı və dəqiqliyindən yəni onların tərtib olunma yerindən icra yerinə ən qısa yolla çatdırılması və icrasından, sənəd üzərində əməliyyatın bir dəfəyə aparılması yəni, sənədin aid olmayan idarəetmə mənbələrinə göndərilməsi, qaytarılması üzrə vaxt məhdudiyyətinin düzgünlüyündən, mexanikləşdirmə və avtomatlaşdırma vasitələrindən maksimum istifadə edilməsindən həlledici dərəcədə asılıdır.

Kapital dövriyyəsi

Kapital dövriyyəsi — dövri olaraq yenilənən və təkrarlanan proses kimi hesab edilən kapitalın dövriyyəsi.

Kapitalın dövriyyə müddəti kapitalın nağd şəkildə avanslandığı andan onun eyni formada kapitalistə qaytarılması anına qədər olan müddət kimi müəyyən edilir. Kapital dövriyyəsinin ölçülməsi üçün vaxt vahidi

T

a

{\displaystyle T_{a}}

adətən il hesab olunur. Əgər kapitalın dövriyyə müddəti

T

k

{\displaystyle T_{k}}

-ya bərabərdirsə, onda il ərzində kapital

N

k

{\displaystyle N_{k}}

sayda dövriyyələr edir:

N

k

=

T

a

T

k

{\displaystyle N_{k}={\frac {T_{a}}{T_{k}}}}

== İstinadlar ==

== Ədəbiyyat ==

Спиридонова Н. С., Суворова М. И., Черкасова Л. А. Курс лекций по политической экономии (досоциалистические формации) (46000 nüs.). М.: МГУ. 1963.

Bucaq əmsalı

Müstəvi üzərində (x1,y1) və (x2,y2) koordinatlarında iki nöqtə verildikdə, bu nöqtələrdən keçən düz xəttin bucaq əmsalı m,

m

=

y

2

−

y

1

x

2

−

x

1

{\displaystyle m={\frac {y_{2}-y_{1}}{x_{2}-x_{1}}}}

düsturu ilə tapılır.

Jakkard əmsalı

Jakkard əmsalı (Jaccard’s coefficient) və ya Jakkard ölçüsü – mətnlərin orijinallığının yoxlanılması texnologiyalarında istifadə edilən ölçüdür. Jakkard əmsalından mətnlərin orijinallığının yoxlanılmasına həsr edilmiş elmi-tədqiqat işlərində geniş istifadə edilir.

Jakkard oxşarlıq formulu – mətnlərin orijinallığının yoxlanılması texnologiyalarında istifadə edilən düstur. Bu düstura görə müqayisə edilən sətirlər tamamilə üst-üstə düşürsə onda onun qiyməti 1-ə bərabərdir. Lakin bu düstur müqayisə edilən mətnlərin ölçülərində fərqləri, istifadə tezliyini və s. nəzərə almır.

== Ədəbiyyat ==

Əliquliyev R. M., Ağayev N. B., Alıquliyev R. M., Plagiatlıqla mübarizə texnologiyaları // Bakı. İnformasiya Texnologiyaları nəşriyyatı. 2015.

Lerner əmsalı

Lerner əmsalı, və ya Lerner indeksi, sənaye bazarı nəzəriyyəsi sahəsində — qiymətin marjinal xərcdən nisbi artıqlığına bərabər olan firmanın bazar gücünün ölçüsü. Əmsal 1934-cü ildə iqtisadçı Abba Lerner tərəfindən təklif edilmişdir. Əmsal qeyri-kamil rəqabət şəraitində bazar gücünü qiymətləndirmək üçün istifadə edilə bilər. Məsələn, monopoliyalar.

== Tərifi ==

Bazar gücünün göstəricisi satış qiymətinin marjinal dəyəri üstələyən məbləğin qiymətindəki payıdır. Bu dəyər ticarət əlavəsi adlanır (ing. mark-up).

L

=

P

−

M

C

P

{\displaystyle L={\frac {P-MC}{P}}}

burada

P

{\displaystyle P}

— məhsulun qiyməti;

M

C

{\displaystyle MC}

— marjinal dəyəri.

Əmsal sıfırdan birə qədər olan dəyərləri qəbul edir. Nə qədər böyükdürsə, firmanın sövdələşmə gücü bir o qədər yüksəkdir.

Sortino əmsalı

Sortino əmsalı — investisiya alətinin, portfelinin və ya strategiyasının gəlirliliyini və riskini qiymətləndirməyə imkan verən göstərici.

Sortino nisbəti Sharpe nisbətinə bənzər şəkildə hesablanır, lakin portfel dəyişkənliyi əvəzinə "aşağı dəyişkənlik" istifadə olunur. Bu halda volatillik minimum portfel gəlirindən (MAR) aşağı olan gəlirlərdən hesablanır.

S

=

R

−

T

σ

{\displaystyle S={\frac {R-T}{\sigma }}}

,

burada:

R

{\displaystyle R}

— orta portfel gəliri,

T

{\displaystyle T}

— minimum icazə verilən portfel gəliri,

σ

{\displaystyle {\sigma }}

— "dəyişkənlik azaldı":

σ

=

∫

−

∞

T

(

T

−

x

)

2

f

(

x

)

d

x

{\displaystyle {\sigma }={\sqrt {\int _{-\infty }^{T}(T-x)^{2}\,f(x)\,dx}}}

.

Aşağıda qeyd olunan səbəblərə görə, davamlı düstur bir sıra gəlirlərdən götürülmüş hədəf dəyərdən aşağı dövri gəlirlərin standart kənarlaşmasını təyin edən daha sadə diskret versiyaya üstünlük verilir.

Davamlı forma, bütün sonrakı hesablamaları illik gəlirlərdən istifadə etməklə aparmağa imkan verir ki, bu da investorların investisiya məqsədlərini bildirməsinin təbii yoludur. Diskret forma aylıq gəlirləri tələb edir ki, mənalı hesablamalar aparmaq üçün kifayət qədər məlumat nöqtəsi olsun ki, bu da öz növbəsində illik hədəfin aylıq hədəfə çevrilməsini tələb edir. Bu, müəyyən edilmiş riskin miqyasına əhəmiyyətli dərəcədə təsir göstərir. Məsələn, bir il ərzində hər ay 1% qazanmaq məqsədi, illik 12% qazanmaq kimi görünən ekvivalent hədəfdən daha çox risklə nəticələnir.

Davamlı formanın diskret formaya üstünlük verməsinin ikinci səbəbi Sortino və Forsey (1996) tərəfindən təklif edilmişdir:

“İnvestisiya etməzdən əvvəl biz nəticənin nə olacağını bilmirik...

İntellekt əmsalı

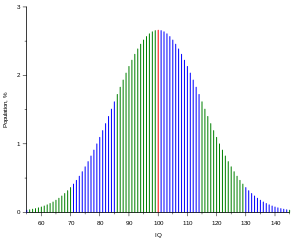

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

Şarp əmsalı

Şarp əmsalı — orta risk mükafatının portfelin orta kənarlaşmasına nisbəti kimi hesablanan investisiya portfelinin (aktivinin) səmərəliliyinin göstəricisi.

S

=

E

[

R

−

R

f

]

σ

=

E

[

R

−

R

f

]

V

a

r

[

R

−

R

f

]

{\displaystyle S={\frac {E[R-R_{f}]}{\sigma }}={\frac {E[R-R_{f}]}{\sqrt {Var[R-R_{f}]}}}}

, burada

R

{\displaystyle R}

— portfel (aktiv) gəliri

R

f

{\displaystyle R_{f}}

— alternativ investisiya gəliri (adətən risksiz faiz dərəcəsi kimi qəbul edilir)

E

[

R

−

R

f

]

{\displaystyle E[R-R_{f}]}

— risk mükafatı (riyazi gözlənti aktivlər üzrə gəlirin alternativ investisiya gəlirindən artıqlığı)

σ

{\displaystyle \sigma }

— standart sapma portfel (aktiv) gəliri

Əgər

R

f

{\displaystyle R_{f}}

sözügedən dövr ərzində sabitdirsə, o zaman

V

a

r

[

R

−

R

f

]

=

V

a

r

[

R

]

{\displaystyle {\sqrt {Var[R-R_{f}]}}={\sqrt {Var[R]}}}

.

Şarp nisbəti aktivin gəlirinin investorun götürdüyü riski nə qədər kompensasiya etdiyini müəyyən etmək üçün istifadə olunur. Eyni gözlənilən gəlirli iki aktivi müqayisə edərkən, Sharpe nisbəti daha yüksək olan aktivə investisiya etmək daha az riskli olacaq.

Şarp əmsalı gəlirlərinin illik faizlə ifadə edilən orta aylıq gəlirlərə (yaxud başqa vaxt ərzində gəlirlərə) əsaslanaraq ölçülməsi il ərzində performansı qiymətləndirməkdənsə, növbəti ayda mümkün performansı qiymətləndirmək üçün daha uyğundur. Sharpe nisbətində istifadə olunan gəlir ölçüsü uzun müddət ərzində potensial gəlirləri qiymətləndirərkən çox yanıltıcı ola bilər.

Şarp nisbəti (yalnız məhdud "dəyişkənliyi aşağı" hesab edən Sortino nisbətindən fərqli olaraq) aktiv dəyərlərində yuxarı və aşağı dalğalanmalar arasında fərq qoymur. O, riski yox, portfelin məcmu dəyişkənliyini ölçür.

Şarp nisbəti yuvarlanan və ardıcıl itkilər arasında fərq qoymur

William F. Sharpe. The Sharpe ratio

Джек Швагер.

İntelekt əmsalı

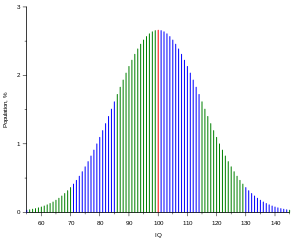

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

Borc əmsalı

Borc əmsalı (ing. debt ratio) — şirkətin borc vəsaitləri ilə təmin edilmiş aktivlərinin nisbəti.

== Hesablama ==

Borc nisbəti şirkətin ümumi öhdəliklərinin onun ümumi aktivlərinə nisbəti kimi hesablanır (şirkətin imici daxil olmaqla, şirkətin cari və əsas vəsaitlərinin cəmi).

Borc nisbəti

=

Ümumi öhdəliklər

Ümumi aktivlər

{\displaystyle {\mbox{Borc nisbəti}}={\frac {\mbox{Ümumi öhdəliklər}}{\mbox{Ümumi aktivlər}}}}

Məsələn, 2 milyon dollar aktivi və 500.000 dollarlıq öhdəlikləri olan bir şirkətin borc nisbəti 25% olacaq.

== Göstərici dəyəri ==

Bu nisbət şirkətin aktivlərinin borc vəsaitləri hesabına maliyyələşdirilən hissəsinin olduğunu göstərir. 0,5 və ya daha az nisbət şirkətin ilk növbədə özünü maliyyələşdirdiyini göstərir. Ümumi aktiv strukturunda borc vəsaitlərinin payı yüksək olan şirkətin yüksək levirici olduğu deyilir. Bu göstərici nə qədər yüksəkdirsə, şirkətin gələcək fəaliyyəti ilə bağlı risk bir o qədər yüksəkdir. Bundan əlavə, yüksək göstərici dəyəri həm də şirkətin borc əldə etmək qabiliyyətinin zəif olduğunu göstərə bilər ki, bu da şirkətin maliyyə çevikliyini poza bilər (zəruri vaxtlarda lazımi vəsait toplamaq imkanı). Digər maliyyə əmsalları kimi, şirkətin borc əmsalı həmişə onun sənaye ortalaması və ya rəqiblərinin orta göstəricisi ilə müqayisə edilməlidir.

Effektivlik əmsalı

Effektivlik əmsalı (Return on Investment, ROI) — investisiyanın gəlirliliyini və kapitaldan istifadənin səmərəliliyini qiymətləndirmək üçün istifadə olunan maliyyə göstəricisidir. ROI faizlə ifadə edilir və investisiyanın gəliri ilə layihə və ya aktivə yatırılan məbləğ arasında əlaqəni ölçür.

ROI hesablamaq üçün formula aşağıdakı kimidir:

ROI = (Mənfəət — İnvestisiya) / İnvestisiya * 100

Mənfəətə investisiyadan əldə edilən gəlir, əlavə olaraq hər hansı əlavə fayda və ya qənaət daxildir. İnvestisiya bir layihəyə qoyulan pul məbləğini və ya aktivlərin dəyərini əks etdirir.

Performans nisbəti investorlara və sahibkarlara investisiyalarının gəlirliliyini qiymətləndirməyə və onu digər investisiya imkanları ilə müqayisə etməyə imkan verir. O, həmçinin investisiya portfelinin optimallaşdırılması və ya konkret layihənin fəaliyyətinin təhlili ilə bağlı qərarlar qəbul etmək üçün istifadə edilə bilər.

Qeyd etmək lazımdır ki, ROI investisiyanın qiymətləndirilməsi üçün yeganə metrik deyil. Xalis indiki dəyər (NPV), daxili gəlir dərəcəsi (IRR) və s. kimi digər göstəricilər də investisiyanın gəlirliliyini və riskini tam təhlil etmək üçün istifadə edilə bilər.

Səmərəlilik nisbəti maliyyə analitikası, layihənin idarə edilməsi, sahibkarlıq və şəxsi maliyyə planlaşdırması da daxil olmaqla müxtəlif sahələrə tətbiq oluna bilər.

Ehtiyatların dövriyyəsi nisbəti

Ehtiyatların dövriyyəsi nisbəti (ing. Inventory Turnover Ratio, IT, Turnover of a Stocks, Inventory Turnover, Inventory Utilization Ratio, inventory turns, merchandise turnover, stockturn, stock turns, turns, and stock turnover) — hesabat dövründə satılmış məhsulların maya dəyərinin bu dövrdəki ehtiyatların orta məbləğinə nisbətini xarakterizə edən maliyyə göstəricisi. Bu nisbət müəyyən bir müddət ərzində şirkətin ehtiyatlarının orta hesabla neçə dəfə satıldığını göstərir. Tipik olaraq, əmsal 1 il müddətinə hesablanır. Ehtiyatlardan istifadənin səmərəliliyi onların dövriyyəsi ilə düz mütənasibdir

== Hesablama ==

Ehtiyatların dövriyyəsi əmsalı aktivlərin dövriyyəsi əmsallarına istinad edir və müəssisənin inventardan istifadə etdiyi intensivlik dərəcəsini xarakterizə edir. Zamanla ifadə edilir. Aşağıdakı kimi hesablanır:

Ehtiyatların dövriyyə nisbəti = Xalis gəlir/Satış qiymətləri ilə orta inventar

və ya

Ehtiyatların dövriyyə əmsalı = Satılan malların dəyəri/Ehtiyatların orta dəyəri.

Bu halda ehtiyatların orta həcmi aşağıdakı kimi hesablanır:

Orta inventar = Dövrün əvvəlində inventar həcmi + Dövrün sonunda inventar həcmi/2

və ya sadəcə:

Orta inventar = Son inventar.

Çoxdövrlü məlumatlar, orta aylıq göstəricilər, inventar dövriyyəsi haqqında daha dəqiq təsəvvür yaradır. Orta aylıq göstəricilərin hesablanması mövsümi dəyişiklikləri də nəzərə alır:

Orta inventar = Dövrün sonunda inventar həcmi + Ayın sonu1 + Ayın sonu2 + ...

Qiymətli kağızların dövriyyəsi

Qiymətli kağızların dövriyyəsi (ing. securities circulation) — qiymətli kağızlara hüquqların ötürülməsinə səbəb olan mülki əqdlərin bağlanması. Təkrar qiymətli kağızlar bazarında baş verir.

Qiymətli kağızların ictimai tədavülü də aşağıdakı kimi fərqləndirilir:

fond birjalarının və qiymətli kağızlar bazarında ticarətin digər təşkilatçılarının hərraclarında qiymətli kağızların dövriyyəsi;

qiymətli kağızları qeyri-məhdud sayda şəxslərə təklif etməklə qiymətli kağızların dövriyyəsi də daxil olmaqla.

Rusiyada qiymətli kağızların dövriyyəsi Mülki Məcəllə ilə tənzimlənir və Qiymətli Kağızlar Bazarı üzrə Federal Komissiya tərəfindən nəzarət edilir. Dövriyyə qaydası qiymətli kağıza olan hüquqların mülkiyyəti ilə müəyyən edilir. Adsız qiymətli kağızlara gəldikdə (məsələn, istiqrazlar, çeklər, köçürmə vekselləri, əmanət sertifikatları, depozit sertifikatları, əmanət kitabçaları, konosamentlər, sadə anbar öhdəlikləri) onların başqa şəxsə verilməsi kifayətdir. Adlı qiymətli kağızlara münasibətdə (məsələn, səhmlər, istiqrazlar, çeklər, veksellər, əmanət sertifikatları, depozit sertifikatları, konosamentlər, ikiqat anbar qəbzləri) tələblərin verilməsində (verilməsində) xüsusi prosedura əməl edilməlidir. Sifarişli qiymətli kağızlara gəldikdə (məsələn, çeklər, veksellər, konosamentlər, ikili anbar qəbzləri) indossament vasitəsilə üçüncü şəxsə verilə bilər. Ən çox satıla bilən adsız qiymətli kağızlardır.

Kapitalın adekvatlıq əmsalı

Kapitalın adekvatlıq əmsalı (ing. capital adequacy ratio, CAR) — borcalanın müflisləşməsi zamanı maliyyə itkilərini öz vəsaitləri hesabına ödəmək qabiliyyətini əks etdirən bank sabitliyinin göstəricisi. Göstərici bankın kapitalının onun riskinə nisbətinə bərabərdir. Bank tənzimləyiciləri bankların məqbul səviyyədə itkiləri bərpa edə bilmələrini və müəyyən edilmiş kapital tələblərinə əməl etmələrini təmin etmək üçün bankların bu göstəricisinə nəzarət edirlər.

Bu əmsal risklə ölçülən kreditlərin həcminin faizi kimi ifadə edilir. Bu nisbətin tələb olunan səviyyəsini saxlamaq öhdəliyi əmanətçiləri qorumaq və bütün dünyada maliyyə sistemlərinin sabitliyini və səmərəliliyini təşviq etmək məqsədi daşıyır.

== Hesablanması ==

Kapital adekvatlığı əmsalı (CAR) bankın əsas kapitalının (ing. core capital) bankın risklə ölçülmüş aktivlərinə bölünməsi faizidir:

CAR

{\displaystyle {\mbox{CAR}}}

= 1-ci dərəcəli kapital + 2-ci dərəcəli kapital/Risklə ölçülmüş aktivlər

burada:

1-ci dərəcəli kapital (

T

1

{\displaystyle T_{1}}

) = (ödənilmiş nizamnamə kapitalı + məcburi ehtiyatlar + açıqlanmış sərbəst ehtiyatlar) - (törəmə müəssisənin kapitalına investisiya + qeyri-maddi aktivlər + cari zərərlər və onların köçürülmüş qalıqları) ,

2-ci dərəcəli kapital (

T

2

{\displaystyle T_{2}}

) = A) Açıqlanmamış ehtiyatlar + B) Ümumi zərər ehtiyatları + C) Hibrid borc alətləri və subordinasiya edilmiş borc alətləri,

Risk ya bankın risklə ölçülmüş aktivləri (

a

{\displaystyle \,a}

) və ya müvafiq ölkənin milli bank tənzimləyicisi tərəfindən müəyyən edilmiş minimum məcmu kapital tələbi ola bilər. Risk ölçülmüş aktivlərdən istifadə edərkən,

CAR

=

T

1

+

T

2

a

{\displaystyle {\mbox{CAR}}={\cfrac {T_{1}+T_{2}}{a}}}

≥ 10 %.

Minimum həddi (faizlə) bankdan banka dəyişir (bu halda 10%, bank tənzimləyicisinin Bazel sazişlərinin normalarına uyğun adi tələbi; ayrı-ayrı ölkələrin milli bank tənzimləyicisi tərəfindən müstəqil olaraq müəyyən edilir).

Azərbaycanın pul dövriyyəsi tarixi

== Qədim dövlətlərimizdəki pullar ==

Arxeoloji tədqiqatlar nəticəsində, dəfinə və tək şəkildə aşkar edilmiş numizmatik materialların analizi Azərbaycan ərazisində pul dövriyyəsinin e.ə. VII–VI əsrlərdə yaranmasını təsdiq edir. Y. A. Paxomovun fikrincə, Albaniya ərazisində pul dövriyyəsi e.ə. III əsrin əvvəllərində meydana çıxmışdır. Burada dövr edən pullar Makedoniyalı İskəndərin adından Suriya, Mesopotamiya və Kiçik Asiyada zərb edilmiş gümüş draxma və tetradraxmalar olmuşdur. E.ə. III əsrin sonu – II əsrin əvvəllərində Albaniyada pul-əmtəə münasibətlərinin inkişafı ilə əlaqədar olaraq sikkələrə tələbat artdığından yerli zərbxanalar fəaliyyətə başlamışdır. Yerli zərbxanalarda Makedoniyalı İskəndərin sikkələrinə oxşar gümüş sikkələr zərb edilmişdir. Bu sikkələr bədii baxımdan zəif tərtib edilmiş, sikkənin üzərində Makedoniyalı İskəndərin portreti, arxa tərəfində isə Zevsin kobud təsviri verilmişdir. Sonrakı dövrlərdə Albaniyanın pul dövriyyəsində Selevki, Frakiya, Viflniya, Pont, Baktriya, Afina sikkələrindən də istifadə edilmişdir.

Zaman dövriyyəsi (film, 2007)

Zaman cinayətləri (isp. Los cronocrímenes) — Naço Viqalondonun öz yazdığı ssenari əsasında çəkdiyi ispan elmi fantastika filmidir. Rejissor filmdəki rollardan birində də çəkilmişdir. Filmin baş qəhrəmanı üç dəfə eyni günü yaşayır və özünü düşdüyü zaman dövriyyəsindən xilas etməyə çalışır.